Sichern Sie mit der Berufsunfähigkeitsversicherung Ihre Existenz ab

Ihr größtes Vermögen sind nicht Ihr Haus, Wohnung oder Auto. Es ist Ihre eigene Arbeitskraft. Das Risiko, durch Krankheit oder Unfall berufsunfähig zu werden, wird völlig unterschätzt. Jede vierte beschäftigte Person ist davon betroffen.1 Um dann nicht in finanzielle Schwierigkeiten zu geraten, ist eine private Absicherung erforderlich. Am besten mit der Berufsunfähigkeitsversicherung der SV.

- Arbeitskraft und Einkommen mit Top-Leistungen abgesichert

- Schnelle und unbürokratische Soforthilfe vor Ort

- Monatliche Rente bei Berufsunfähigkeit

- Die SV bezahlt Ihre Beiträge, wenn Sie berufsunfähig werden

- Schutz nach Maß: mit preismindernden Optionen den Versicherungsschutz gestalten

- Kombinierbar mit einer Lebens- oder Rentenversicherung der SV für eine zusätzliche Altersvorsorge

- Im Gegensatz zur gesetzlichen Rentenversicherung keine Verweisung auf einen

anderen Beruf - Vollkasko für Ihre Arbeitskraft

Berufsunfähigkeit kann jeden treffen – auch junge und gesunde Menschen

Von einer Berufsunfähigkeit ist jeder vierte beschäftigte Person1 betroffen. Und meist sind nicht Unfälle oder chronische Krankheiten der Grund für das Aus. Psychische Krankheiten stehen hier bereits seit einigen Jahren an erster Stelle und diese können jeden treffen – egal in welchem Alter und Beruf. Durch die zunehmende Nutzung von Smartphones sind wir heutzutage immer online und erreichbar. Hier noch schnell eine E-Mail beziehungsweise WhatsApp-Nachricht beantworten und dort noch kurz einen Termin eintragen – selbst im Urlaub ist abschalten kaum noch möglich. Aus Freizeit wird Freizeitstress.

WeiterdenkerBU – die Berufsunfähigkeitsversicherung der SV für junge Leute

Können Sie auf Ihr Einkommen verzichten?

Wenn Sie nicht mehr in der Lage sind, Ihren Job auszuüben − sei es aufgrund körperlicher oder geistiger Beeinträchtigung − sind Sie berufsunfähig. Dann ist kein Geld mehr da für die Dinge, die bisher selbstverständlich waren (Urlaub, Ausgehen, Shopping ...), Ihre Fixkosten, wie zum Beispiel Miete oder der Handyvertrag müssen jedoch weiter bezahlt werden.

Was viele nicht wissen: Berufseinsteigerinnen und Berufseinsteiger haben in den ersten Jahren nur in wenigen Fällen einen Anspruch auf eine geringe Erwerbsminderungsrente. Und selbst wenn, reicht diese hinten und vorne nicht, um finanziell über die Runden zu kommen. Eine rechtzeitige Vorsorge kann jedoch helfen: damit man im Fall der Fälle den Lebensstandard nicht verliert.

Die Berufsunfähigkeitsversicherung für junge Leute lohnt sich

- Monatliche Rente im Falle einer Berufsunfähigkeit

- Versicherungsschutz ab dem ersten Beitrag

- Niedriger Einstiegsbeitrag

- Arbeitskraft und Einkommen mit Top-Leistungen abgesichert

- Monatliche Rente bei Berufsunfähigkeit

- Flexible Anpassungsmöglichkeiten

- Schnelle und unbürokratische Soforthilfe vor Ort

- Keine abstrakte Verweisung auf einen anderen Beruf (im Gegensatz zur gesetzlichen Rentenversicherung)

So sieht's aus: viele Leistungen – speziell zum kleinen Preis

Tim, Speditionskaufmann (mindestens 80 Prozent Bürotätigkeit)

- 25 Jahre

- Vertragslaufzeit 42 Jahre

- Startphase 5 Jahre

- BU-Rente 1.000 Euro monatlich

Monatlicher Anfangsbeitrag circa 23 Euro

Anna, Ausbildung zur Köchin

- 20 Jahre

- Vertragslaufzeit 47 Jahre

- Startphase 10 Jahre

- BU-Rente 1.000 Euro monatlich

Monatlicher Anfangsbeitrag circa 55 Euro

Für Sie weitergedacht: die Berufsunfähigkeitsversicherung der SV

Im Fall eines Verlusts Ihrer Arbeitskraft ist Ihr Einkommen gesichert. Sollten Sie nicht mehr in Ihrem Beruf arbeiten können, zahlt die SV jeden Monat eine Rente. Im Gegensatz zur gesetzlichen Absicherung beginnt Ihr Versicherungsschutz bereits mit dem ersten Beitrag und Sie müssen nicht in einen anderen Beruf unter Ihrer Qualifikation wechseln.

Schont Ihr Budget

Niedriger Einstiegsbeitrag

Sie starten mit einem geringen Einstiegsbeitrag und können zwischen drei Startphasen mit einer festen Anzahl von Beitragssteigerungen wählen:

- 5 Jahre Startphase − 2 Steigerungen

- 7 Jahre Startphase − 3 Steigerungen

- 10 Jahre Startphase − 4 Steigerungen.

Egal ob Ausbildung oder Studium, wählen Sie die Startphase, die zu Ihren beruflichen Plänen passt.

Versicherungsschutz gestalten

Ihren Versicherungsschutz können Sie mitgestalten und beispielweise Leistungen abwählen und so Ihren Beitrag reduzieren.

Zukunftsorientiert weitergedacht

- Beiträge und Leistungen anpassen

Die Lebenshaltungskosten steigen stetig an. Mit der jährlichen Anpassung ab der Anschlussphase sind Sie auf der sicheren Seite. - Das Leben ändert sich

Beruf, Heirat, Kinder, Haus: Ihren Vertrag können Sie zusätzlich zur jährlichen Anpassung flexibel erweitern − und das in der Regel ohne erneute Gesundheitsprüfung. - Neuer Job

Haben Sie sich weiter qualifiziert oder einen neuen Job, der in eine günstigere Berufsklasse eingruppiert wird, so können Sie einmalig zum Ende der Startphase wechseln und sich so einen günstigeren Beitrag sichern.

1Quelle: Deutsche Rentenversicherung Bund 2014a, Hervorhebungen im Original

Der SV Arbeitnehmer BerufsunfähigkeitsSchutz

Damit Sie das Risiko Berufsunfähigkeit nicht allein tragen müssen.

Aus gesundheitlichen Gründen scheiden immer mehr Menschen aus dem aktiven Erwerbsleben aus. Das Risiko, den Job aufgeben zu müssen, ist erheblich, weshalb die private Absicherung unabdingbar ist. Am besten entscheiden Sie sich hier für den SV Arbeitnehmer Berufsunfähigkeitsschutz über Ihr arbeitgebendes Unternehmen. Er ist eine geschickte Möglichkeit, Ihre eigene Arbeitskraft intelligent abzusichern. Und das Entscheidende dabei ist: Der Staat und Ihr arbeitgebendes Unternehmen helfen Ihnen dabei. Denn beim SV Arbeitnehmer Berufsunfähigkeitsschutz bauen Sie Ihre Absicherung fast zur Hälfte durch Steuer- und Sozialversicherungsersparnisse auf.

Das beste Preis-Leistungs-Verhältnis sichern Sie sich über Ihr arbeitgebendes Unternehmen.

Wie clever die Absicherung des Berufsunfähigkeitsschutzes über Ihre Arbeitgeberin oder Ihren Arbeitgeber ist, zeigt sich in einem direkten Vergleich auf einer beispielhaft dargestellten Gehaltsabrechnung: beschäftigte Person, 32 Jahre, verheiratet (Lohnsteuerkl. III), 1 Kind (2 Jahre), jährliches Bruttoeinkommen derzeit 36.000 Euro (3.000 Euro monatlich) und monatlich 40 Euro VL. Der Beitrag für den Berufsunfähigkeitsschutz beträgt monatlich 187,85 Euro. Der tatsächliche Eigenbeitrag dafür lediglich 78,75 Euro!

| Ohne BU-Schutz | Mit BU-Schutz | |

| Bruttogehalt | 3.000,00 Euro | 3.000,00 Euro |

| Vermögenswirksame Leistungen (VL) | - | + 40,00 Euro |

| VL-Beitrag zur bAV (statt klassischer VL-Vertrag) | - | - 40,00 Euro |

| Zusätzlicher arbeitnehmerfinanzierter BU-Beitrag bAV | - | - 163,35 Euro |

| Steuerpflichtiges Gesamteinkommen | 3.000,00 Euro | 2.876,65 Euro |

| Steuern* gesamt | - 69,29 Euro | - 48,85 Euro |

| Sozialabgaben** gesamt | - 612,00 Euro | - 586,84 Euro |

| Abzug VL | - | - |

| Monatlicher Nettolohn | = 2.318,71 Euro | = 2.239,96 Euro |

Eigenbeitrag für den BU-Schutz |

78,75 Euro |

Und das Beste aufgrund der "Geld-zurück-Option": Sollte während der Versicherungsdauer nichts passieren, erhält die beschäftigte Person zum Ablauf eine Kapitalabfindung inkl. Überschussanteile*** von 27.938,00 Euro.

Ihr Vorteil dabei: Über die Hälfte der Beiträge zum SV Arbeitnehmer BerufsunfähigkeitsSchutz werden vom Staat und über die VL finanziert: Statt 208 Euro für den BU-Schutz zahlt die arbeitnehmende Person über den Betrieb 49 Prozent weniger – nur ca. 107 Euro!

* Steuertarif 2024, Lohnsteuer wurde berücksichtigt – ohne Kirchensteuer

** Arbeitnehmer:innen-Anteil bei der Sozialversicherung:

Rente 9,3 %, Arbeitslosen 1,3 %, Kranken 8,1 % (inkl. Zusatzbeitrag für Krankengeld und Zahnersatz – angenommen 1,6 %), Pflege 1,70 %

*** Die dargestellten Leistungen aus der Überschussbeteiligung und die hieraus resultierenden Gesamtleistungen ergeben sich durch eine Modellrechnung mit der für das Jahr 2024 gültigen Überschussbeteiligung. Diese Leistungen können nicht garantiert werden. Sie sind nur als Beispiel anzusehen. Mehr hierzu finden Sie auf der Seite Information zur Überschussbeteiligung und in der Modellrechnung, die Sie auf Wunsch von uns erhalten.

Ihre Vorteile auf einen Blick

- Arbeitskraft und Einkommen mit Top-Leistungen zum halben Preis abgesichert

- Hohe staatliche Förderung über Steuer- und gegebenenfalls Sozialversicherungsersparnisse

- Einzahlung vermögenswirksamer Leistungen möglich

- Monatliche Rente bei Berufsunfähigkeit im Gegensatz zur gesetzlichen Rentenversicherung keine Verweisung auf einen anderen theoretisch noch ausübbaren Beruf

- Bestnoten von Ratingagenturen

- „Vollkasko“ für die Arbeitskraft.

So schaffen Sie sich über Ihren Betrieb ein sicheres Einkommen.

Profitieren Sie von den staatlichen Fördermöglichkeiten für Ihren Berufsunfähigkeitsschutz. Diese sollten Sie sich auf keinen Fall entgehen lassen.

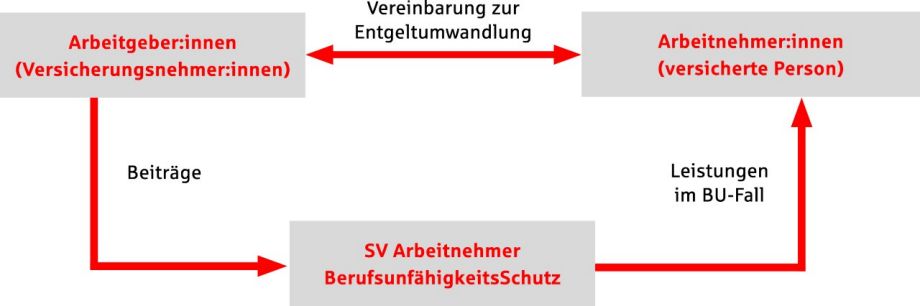

So funktioniert´s:

Sie vereinbaren die sogenannte Entgeltumwandlung mit Ihrer Arbeitgeberin oder Ihrem Arbeitgeber. Das bedeutet: Sie legen gemeinsam mit ihm/ihr fest, dass ein Teil Ihres Bruttogehalts als Beitrag – d.h. ohne vorherige Abzüge – für Ihren Berufsunfähigkeitsschutz verwendet wird. Die Höhe des Beitrags bzw. die Höhe des Berufsunfähigkeitsschutzes bestimmen Sie.

Ihre Arbeitgeberin oder Ihr Arbeitgeber schließt dann für Sie einen SV Arbeitnehmer BerufsunfähigkeitsSchutz bei der SV SparkassenVersicherung ab. Ihr arbeitgebendes Unternehmen zahlt für Sie die vereinbarten Beiträge direkt von Ihrem Bruttogehalt an uns. Werden Sie während der Vertragsdauer berufsunfähig, zahlt die SV SparkassenVersicherung die vereinbarte Berufsunfähigkeitsrente. Nutzen Sie diese Chance und profitieren Sie von den vielen Vorteilen. Reden Sie direkt mit Ihrer Arbeitgeberin oder Ihrem Arbeitgeber und sichern Sie sich frühzeitig ab.

Wir, als Ihre Sparkasse, verwenden Cookies, die unbedingt erforderlich sind, um Ihnen unsere Website zur Verfügung zu stellen. Wenn Sie Ihre Zustimmung erteilen, verwenden wir zusätzliche Cookies, um zum Zwecke der Statistik (z.B. Reichweitenmessung) und des Marketings (wie z.B. Anzeige personalisierter Inhalte) Informationen zu Ihrer Nutzung unserer Website zu verarbeiten. Hierzu erhalten wir teilweise von Google weitere Daten. Weiterhin ordnen wir Besucher über Cookies bestimmten Zielgruppen zu und übermitteln diese für Werbekampagnen an Google. Detaillierte Informationen zu diesen Cookies finden Sie in unserer Erklärung zum Datenschutz. Ihre Zustimmung ist freiwillig und für die Nutzung der Website nicht notwendig. Durch Klick auf „Einstellungen anpassen“, können Sie im Einzelnen bestimmen, welche zusätzlichen Cookies wir auf der Grundlage Ihrer Zustimmung verwenden dürfen. Sie können auch allen zusätzlichen Cookies gleichzeitig zustimmen, indem Sie auf “Zustimmen“ klicken. Sie können Ihre Zustimmung jederzeit über den Link „Cookie-Einstellungen anpassen“ unten auf jeder Seite widerrufen oder Ihre Cookie-Einstellungen dort ändern. Klicken Sie auf „Ablehnen“, werden keine zusätzlichen Cookies gesetzt.